Komercbanku izbrāķētie klienti aizņemas vairāk un dārgāk

Latvijas valsts iestādes brēc uz vietējām komercbankām, lai tās palielina izsniegto kredītu kopsummu. Dažos brīžos komercbanku skopums tiek pasludināts par tādu pašu sakni visām Latvijas nelaimēm, par kādu pirms gadiem desmit sauca ātro kredītu devēju alkatību. Cīņa pret viņiem pamatā tika pabeigta 2018. gadā ar kredītprocentu likmju maksimuma noteikšanu un reklamēšanās aizliegšanu. Tāpēc nozare tagad mazāk pamanāma, bet saglabājusies tā ir un pāris miljardus eiro gadā apgroza. Salīdzinājumam varam minēt banku argumentu, ar kādu tās atgaiņājas no valsts amatpersonu prasībām izdāļāt ar vieglāku roku noguldītāju naudu. Proti, ka komercbanku kredītportfeļa nominālvērtība taču pieaugusi pagājušā gada laikā no 14,4 miljardiem līdz 15,4 miljardiem eiro. Šādi pieauguma 7% gan velkas tālu iepakaļ inflācijas 22%.

Nauda jādod tikai maksātspējīgajiem

Latvijas savdabība ir nebanku kreditētāju uzraudzības deleģēšana nevis finanšu sistēmas uzraugiem, bet Patērētāju tiesību aizsardzības centram (PTAC). Tā direktore Baiba Vītoliņa (attēlā) apliecināja, ka “PTAC funkcija nav aicināt kreditētājus kreditēt. Nauda jāaizdod tikai tad, ja cilvēkam tā ir vajadzīga un ja viņš spēs naudu atdot. Maksātspējas novērtēšana ir daudz svarīgāka par kredītu summas pieaugumu."

PTAC ir sagatavojusi pārskatu par nebanku kreditētāju darbu pagājušajā gadā. PTAC pagājuša gada 31. decembrī bija jāuzrauga 38 uzņēmumi, kas licencēti kredītu izsniegšanai privātpersonām. No tiem 36 uzņēmumi pagājušajā gadā turpinājuši izsniegt jaunus kredītus.

Neilgu laiku iepriekš savu versiju par nebanku kreditēšanas nozari sniedza Latvijas finanšu tehnoloģiju un nebanku sektora pakalpojumu sniedzēju asociācija Fintech, kurā apvienojušie 17 uzņēmumi. Viņi par nozarei piederīgiem atzīst tikai 27 kreditētājus, turklāt skaitot kopā PTAC licencētos uzņēmumus un tādus uzņēmumus, kurus tirgus dalībnieki pamanījuši, bet PTAC nav pamanījis.

Ieguldījumu summa nepieaug

PTAC versijā nebanku kreditētāju no jauna izsniegto kredītu summa pagājušā gada beigās privātpersonām sasniegusi 664,6 miljonus eiro, bet kredītportefelis ar iepriekš izsniegto kredītu atlikumiem - 945 miljonus eiro. Vismaz procentuāli nebanku kreditētāju aizdevumu pieaugums ar +14,5% jauno kredītu apjomam un +13% visa kredītportfeļa apjomam apsteidz banku aizdevumu pieaugumu.

Sajūsma par naudas dāļāšanu beidzas ar datiem par stagnāciju juridisko personu kreditēšanā. To sabiedrība parasti neiedomājas, ka ar patērētāju kreditēšanu pazīstamo firmu (precīzāk gan jārunā par zīmoliem, ar kuriem šīs firmas darbojas) kopējais aizdevums juridiskajām personām ir lielāks nekā aizdevums privātpersonām. Pagājušā gada beigās tas sasniedzis 1,16 miljardus eiro, kas sadalīti pa 43,4 tūkstošiem aizdevumu. Šis kredītportfelis sarucis par 85 miljoniem eiro. Procentuālā izteiksmē sarukums ir mazāks par vienu procentu, bet virzība uz samazinājumu lieku reizi apliecina sevi atpelnīt spējīgu projektu deficītu Latvijā. Jāatgādina, ka kredītportfeļa faktiskā vērtība samazinājusies līdz ar eiro pirktspējās samazinājumu par 22% patēriņa cenu segmentā. Nebanku kreditētāji situācijai pielāgojušies, ļoti būtiski, pat par 1/4 daļu samazinot aizdevumu skaitu un palielinot katra aizdevuma summu aptuveni inflācijas tempā.

Patēriņa kredītu summas pieaugums pretēji investīciju summas samazinājumam signalizē par kovidhistērijas laikā emitētās naudas apriti no viena maciņa nākamajā maciņā. Nebanku kreditētāji ir kļuvuši par čakliem starpniekiem šādā naudas pārdalīšanā.

Noraida 80% naudas lūdzēju

Pēc PTAC datiem, pagājušā gada beigās spēkā bijis 432 441 kredītlīgums starp nebanku kreditētājiem un privātpersonām. Ar atsauci uz to, ka nebanku kredītus bieži vien sauc arī par ātrajiem kredītiem, varētu salāgot PTAC datus ar Fintech datiem, ka pagājušajā gadā tikai 17 nebanku kreditētāji izsnieguši vairāk nekā 600 tūkstošus kredītu. Ja daudzi kredīti tiek atdoti dažu mēnešu laikā, tad gada beigu rādītājā tie vairs neietilpst.

Pēc Fintech biedru novērojumiem, viņiem ir darīšana ar profesionāliem nebanku kredītu lietotājiem, kuru kopskaits Latvijā ir starp 100 un 150 tūkstošiem. Viņi no viena nebanku kreditētāja aizņēmušies naudu automašīnas iegādei, no cita - ledusskapja iegādei un vēl no cita - maizei, droši vien arī ar sviestu. Nebanku kreditētāju nozares skaidrojums vienu un to pašu kredītņēmēju apkarināšanai ar vairākiem kredītiem ir kredītdevēju specializācija pa kreditēšanas veidiem, nevis kredītņēmēju pūles atmaksāt vienu parādu ar nākamo parādu.

Argumenti par labu versijai par nebanku parādnieku labo materiālo situāciju ir divi. Pirmais - kredītu dzēšanas kavēšanās ir mazāk nekā 1/10 daļai parādu. Tālāk, tikai “salīdzinoši maza daļa”, kā apgalvo Fintech, no kavētajiem kredītiem nonāk līdz parādu piedzīšanai ar valsts iestāžu palīdzību. Parasti maksājumu nokārtošana tiekot panākta ar refinansēšanu, maksājumu termiņu pagarināšanu, soda procentu samazināšanu.

Otrais - kredītu izsniegšanas atteikšana vairāk nekā 80% kredītu lūdzēju. Ir Latvijā nostabilizējusies cilvēku grupa, kurus nevis noraida, bet aplaimo ar nākamo aizdevumu tāpēc, ka viņi jau ir kādam parādā un ar iepriekš ņemto aizdevumu atmaksas kārtošanu izpelnās kredītdevēju uzticību. Fintech atšifrējumā ietvertā norāde uz finanšu tehnoloģijām nozīmē arī zibenīgu datu apmaiņu starp kredītdevējiem, lai viņi spētu uzreiz atpazīt pareizos jeb savējo kredītu lūdzējus no nepareizo lūdzēju vairākuma.

Tūkstotis eiro bankām nav nauda

Droši vien, ka saistība starp nebanku kreditētāju klientiem un ēnu ekonomiku ir cieša, bet tā nav vienīgais klientu izcelsmes avots. Nebanku kreditētāji skaidro, ka viņi darot to, ko bankas nemaz negrib darīt. Proti, negrib izsniegt kredītus simtu un pat tikai desmitu eiro apmērā. Banku ideāls ir aizdot nevis simtus, bet simtus miljonu eiro vienam klientam, vislabāk valsts uzņēmumam, lai pelnītu bez riska un ar minimāliem izdevumiem kredīta apkalpošanā. Bankas labāk aizdod nebanku kreditētājiem uzreiz daudzus miljonus eiro uz tādiem procentiem, lai nebanku kreditētāji varētu nopelnīt ar aizdevumiem saviem klientiem uz augstākiem procentiem, nevis uzņemas pūles aizsniegt daudzus mazus kredītus, kuru vidējās summas eiro pēc PTAC aprēķiniem ir šādas:

Nebanku kreditētāju pamatnodarbošanās patēriņa kreditēšanas segmentā ir distances un patēriņa kredītu izsniegšana. Izsniegto summu līdzība gan absolūtos skaitļos, gan dinamikā nostiprina pārliecību, ka šim dalījumam tagad vēsturiska un birokrātiska, nevis saturiska nozīme. Šo kredītu summas aptuveni atspoguļo viena zoba salabošanas cenu pieaugumu pēdējos gados.

Kā piemaksāt, bet nepārmaksāt

Nebanku kreditētājiem jāatrod sev klienti apstākļos, kad komercbankas regulāri piedāvā patēriņa kredītus katram, kura norēķinu konts liecina par daudz maz stabiliem ienākumiem. Kas šādus piedāvājumus nesaņem, tam jārēķinās ar augstākām kredītlikmēm. Par to nebanku kreditētāji mēdz dzirdēt sabiedrisko “fui”. Savu datu prezentāciju Fintech bija uzticējis Rīgas Ekonomikas augstskolas profesoram Arnim Saukam (attēlā). Par atšķirību starp kredītlikmēm bankās un ne bankās viņš teica tā, ka “sabiedrības, tāpat kā nereti regulatoru un likumdevēju neizpratne par saistību starp risku un likmi, ir zināma problēma. Nebanku sektora kredītdēvēji ir tie, kas nodrošina iespēju aizņemties arī tiem klientiem, kam aizdevums nebūtu pieejams citur, turklāt nozares procentu likmes ir regulētas no valsts puses.”

Valsts noteiktie procentu likmju griesti nebanku kreditētājiem izteikti nevis gada procentos, bet kā attiecība starp aizlienēto un atdodamo summu, kas nedrīkst pārsniegt noteiktu lielumu. PTAC veiktais šīs attiecības pārrēķins gada procentu likmēs dod 44% gadā procentiem un 52% kopējām parādnieka izmaksām, kurās aizdevēji vēl bez procentiem ieliek maksu par aizdevumu lūguma izskatīšanu u.tml. pakalpojumiem. PTAC apņēmies sekot, lai tādā aplinkus ceļā reālā maksa par kredītiem netiektos uz saviem vēsturiskajiem maksimumiem.

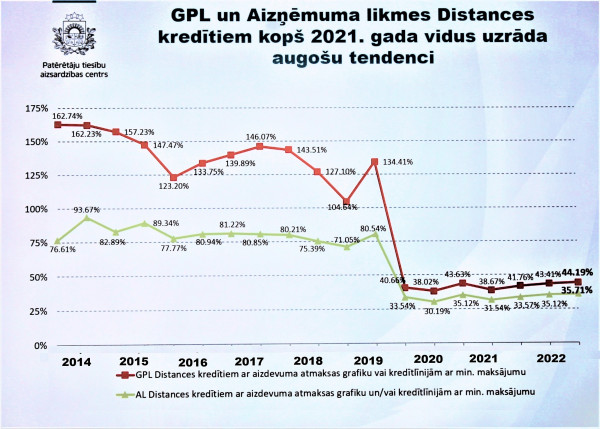

PTAC sagatavotajā grafikā parādīts nebanku kreditētāju aizdevumu cenas kritums pēc valsts rīkojuma, bet grafika virsrakstā pieteikts vizuāli ne pārāk iespaidīgs aizdevumu cenas kāpums atbilstoši Eiropas Centrālās bankas lēmumiem pakāpeniski celt savas refinansēšanas likmes.

Fintech apgalvo, ka tagadējās procentlikmes esot par 10 vai pat par 20 procentpunktiem zemākas nekā PTAC aprēķinu rezultāts. Kredītu sadārdzināšanu nebanku kreditētāji atzīst ar paskaidrojumu, ka viņi spiesti pārnest uz saviem klientiem to naudas sadārdzinājumu, kādu spiesti samaksāt komercbankām, jo tās taču ieliek centrālās bankas likmes pieaugumu savu aizdevumu likmju pieaugumā.

Uzzini pirmais, kas interesants noticis Latvijā un pasaulē, pievienojoties mums Telegram vai Whatsapp kanālā